Quel statut juridique choisir pour mon entreprise ?

Publié le 10 janvier 2022

par Anais Robin

Mis à jour le 2 juillet

11 min. de lecture

Publié par Anais Robin

Relu par Victoria Grimaldi

Mis à jour le 2 juillet

11 min

Vous souhaitez créer votre entreprise ? L’une des premières étapes (et l’une des plus importantes) va être de choisir une forme juridique. Micro-entreprise, entreprise individuelle, EURL, SARL, SASU, SARL, SAS… Vous ne comprenez rien à tous ces acronymes tous plus obscurs les uns que les autres ?

Nous vous aidons à y voir plus clair et à choisir le statut le plus avantageux pour votre activité indépendante, votre start-up ou votre entreprise. Que vous vous lanciez en solo, à deux ou en équipe, cet article devrait vous être utile car il vous permettra de mettre le doigt sur LE bon statut juridique pour vous !

✨ Nouveau sur Shine : notre e-book gratuit et 100 % actionnable vous dira tout ce qu'il faut savoir pour choisir votre statut.

✨

Besoin d’accompagnement pour créer votre entreprise ? Avec l’offre de création d'entreprise Shine, vous êtes accompagné·e de A à Z. Immatriculation, dépôt de capital, compte pro, outil de facturation, tout est inclus !

Statut juridique d’une entreprise : définition

💡 Le saviez-vous ? Le « statut juridique » d’une entreprise est également appelé « forme sociale » ou « forme juridique ». Dans la langue courante, ces trois expressions sont des synonymes.

Lorsque l’on parle du « statut juridique » d’une entreprise, on désigne une situation juridique à laquelle s’applique un ensemble de règles de droit (lui-même appelé « régime juridique »).

Le choix du statut de votre entreprise est crucial puisqu’il vous permet de décider (dans une certaine mesure) des règles qui s’appliqueront à votre future société.

Il existe des mesures communes aux différentes sociétés, mais chaque statut se voit appliquer des normes qui lui sont propres. Certaines formes sociales bénéficient de plus de flexibilité, d’autres de plus de sécurité, d’autres encore d’un régime fiscal ou social favorable.

Créez votre entreprise en ligne avec Shine.

Quel est le statut juridique le plus avantageux ?

Venons-en aux faits.

La question « quel statut choisir pour mon entreprise ? » n’appelle pas une réponse évidente ou unique.

Le choix du statut de votre entreprise découle de différents facteurs qui sont propres à votre personne et à votre projet.

Pour déterminer quel est le statut juridique le plus avantageux pour vous, vous devez prendre en compte :

l’activité que vous souhaitez exercer ;

l’imposition des bénéfices de la société ;

les modalités de transmission de la société ;

les pouvoirs du dirigeant ou de la dirigeante ;

le capital nécessaire à la création de l’entreprise ;

le nombre d’associé·es que vous souhaitez avoir (0, 1, 2...) ;

les risques financiers que ces dernier·es sont prêt·es à prendre ;

les formalités liées à l’immatriculation et au fonctionnement de la société ;

le régime social et fiscal du dirigeant ou de la dirigeante et, éventuellement, de son conjoint ou de sa conjointe.

Cette liste, très loin d’être exhaustive, laisse percevoir la nécessité de se faire accompagner, dans de nombreux cas, par un professionnel du droit ou un expert-comptable.

🚨

Certaines activités réglementées ne peuvent être exercées que sous certains statuts. Avant de vous lancer, vérifiez si votre métier est soumis ou non à des règles particulières.

Shine a rédigé le guide ultime pour faire le bon choix de statut juridique !

Quels sont les différents statuts juridiques ?

Pour vous aider à y voir plus clair dans la jungle des statuts juridiques, nous vous présentons ci-dessous les principales caractéristiques des statuts juridiques les plus répandus.

Il s’agit de :

l'EIRL (n'existe plus depuis 2022) ;

l’entreprise individuelle (EI) ;

la micro-entreprise ;

la SASU ;

l’EURL ;

la SARL ;

la SAS ;

la SA ;

la SCI.

Si vous cherchez à créer une structure juridique seul·e, vous aurez par exemple le choix entre la micro-entreprise, l'EI, l'EURL et la SASU.

Il faut cependant savoir qu’il existe de très nombreuses formes sociales dont il ne sera pas question dans cet article.

❌ Voici quelques exemples de statuts juridiques que nous n’aborderons pas ici :

la Société Civile Professionnelle (SCP) ;

la Société en Commandite par Actions (SCA) ;

la Société en Commandite Simple (SCS) ;

la Société en Nom Collectif (SNC) ;

la Société Coopérative de Production (SCOP), etc.

🌟

Shine vous accompagne pas à pas dans la création de votre entreprise. Nos expert·es partenaires vous conseillent dans le choix de votre statut juridique. Une fois votre forme sociale déterminée, nous prenons en main vos démarches administratives. Rien de tel pour débuter sereinement votre activité !

L’entreprise individuelle (EI), un statut juridique pour exercer en solo

L'entreprise individuelle 🔎

Une EI est une entreprise individuelle soumise au régime réel (et non au régime spécifique de la micro-entreprise). Elle est idéale pour les entrepreneur·ses qui se lancent seul·es et recherchent de la simplicité avant tout.

Les caractéristiques de l'entreprise individuelle

Nombre d’associé·es | 1 |

Montant de capital minimum | Pas de capital (pas de patrimoine propre) |

Responsabilité | Limitée aux biens utiles à l'activité professionnelle |

Organe(s) de direction | L'entrepreneur·se individuel·le dirige seul·e son entreprise |

Régime social | Considéré comme un travailleur non-salarié (TNS), dépend du régime social des indépendants (Sécurité sociale des indépendants) |

Montant des cotisations sociales | Environ 45 % du revenu imposable |

Régime fiscal | Impôt sur le revenu (option pour l’impôt sur les sociétés ouverte depuis 2022) |

Avantage(s) | - Simple à créer et à gérer |

Inconvénient(s) | - Impossibilité de s'associer |

La micro-entreprise, une entreprise individuelle au régime simplifié

La micro-entreprise 🔎

Une micro-entreprise (ou auto-entreprise) est une entreprise individuelle (EI) qui bénéficie d’un régime fiscal, d’un régime social et d’obligations comptables simplifiés.

Les caractéristiques de la micro-entreprise

Nombre d’associé·es | 1 |

Montant de capital minimum | Pas de capital (pas de patrimoine propre) |

Responsabilité | Limitée aux biens utiles à l'activité professionnelle |

Organe(s) de direction | Le ou la micro-entrepreneur·se dirige seul·e son auto-entreprise |

Régime social | Considéré comme un travailleur non-salarié (TNS), rattaché à la Sécurité sociale des indépendants (SSI) |

Montant des cotisations sociales | Entre 6 % et 24,6 % du chiffre d'affaires |

Régime fiscal | Impôt sur le revenu avec abattement forfaitaire dépendant de la nature de l'activité OU versement fiscal libératoire |

Avantage(s) | - Le statut juridique le plus simple à créer et à gérer |

Inconvénient(s) | - Impossibilité de déduire ses frais professionnels réels de son résultat imposable |

🚨

Pour bénéficier du régime de la micro-entreprise, l’entrepreneur·se ne doit pas dépasser certains plafonds de chiffre d’affaires. En 2025, ces seuils de chiffre d’affaires maximum sont de 77 700 € pour les prestations de services et de 188 700 € de CA HT pour les activités de vente de marchandises et d’hébergement.

Devenez auto-entrepreneur·e avec Shine.

L’EIRL, une entreprise individuelle à responsabilité limitée

L’EIRL 🔎

L’EIRL est une entreprise individuelle à responsabilité limitée.

⚠️ Depuis le 15 février 2022, il n’est plus possible de créer une EIRL mais les EIRL déjà créées continuent d’exister.

Les caractéristiques de l'EIRL

Nombre d’associé·es | 1 (comme en EI) |

Montant du capital minimum | Pas de capital (pas de patrimoine propre) |

Responsabilité | Limitée aux biens utiles à l'activité professionnelle |

Organe(s) de direction | Le ou la gérant·e d'EIRL dirige seul·e son entreprise |

Régime social | Travailleur non-salarié (TNS) soumis au régime social des indépendants (Sécurité sociale des indépendants) |

Montant des cotisations sociales | Environ 45 % du revenu |

Régime fiscal | Impôt sur le revenu (option pour l’impôt sur les sociétés possible) |

Avantage(s) | - Responsabilité limitée à ses biens professionnels |

Inconvénient(s) | - Formalités déclaratives importantes |

L’EURL, une société pour entreprendre seul·e simplement

L’EURL

Une Entreprise Unipersonnelle à Responsabilité Limitée (EURL) est une SARL à associé unique. Le régime juridique applicable à l’EURL est celui de la SARL, avec certains aménagements liés à la présence d’un seul associé.

Les caractéristiques de l'EURL

Nombre d’associé·es | 1, peut être une personne physique ou morale |

Montant du capital minimum | Libre (1 € symbolique suffit) |

Responsabilité | Limitée aux biens utiles à l'activité professionnelle |

Organe(s) de direction | - Dirigée au quotidien par un gérant ou plusieurs gérants qui est obligatoirement une personne physique, ce dernier peut être l’associé·e unique ou une tierce personne |

Régime social | - Si le ou la gérant·e est également l’associé·e unique de l’EURL, il ou elle a le statut de travailleur non-salarié |

Montant des cotisations sociales | Environ 45 % de la rémunération nette (gérant·e associé·e unique) |

Régime fiscal | - Impôt sur le revenu par défaut si le ou la gérant·e est une personne physique |

Avantage(s) | - La responsabilité des associé·es est limitée au montant de leurs apports |

Inconvénient(s) | - Contrairement à l’EI, l’EURL est une véritable société : cela implique plus de formalités de création et de gestion |

💡

La protection sociale du gérant TNS est moins bonne que celle d’un assimilé-salarié mais peut être compensée par des assurances privées.

La SASU, un statut juridique pour entrepreneur·ses ambitieux·ses

La SASU 🔎

La Société par Actions Simplifiée Unipersonnelle (SASU) est une SAS ne comptant qu’un·e seul·e actionnaire. Elle se caractérise par sa flexibilité.

Les caractéristiques de la SASU

Nombre d’associé·es | 1, peut être une personne physique ou morale |

Montant du capital minimum | Libre (1 € symbolique suffit) |

Responsabilité | La responsabilité de l’associé·e unique est limitée au montant de ses apports |

Organe(s) de direction | - Administrée au quotidien par un·e président·e (personne physique ou morale) qui peut être l’associé·e unique ou une autre personne |

Régime social | Le ou la président·e bénéficie du régime général de la Sécurité sociale : il ou elle est assimilé-salarié |

Montant des cotisations sociales | Environ 75-80 % de la rémunération nette du président ou de la présidente |

Régime fiscal | - Impôt sur les sociétés (IS) par défaut |

Avantage(s) | - Responsabilité des associé·es limitée au montant de leurs apports |

Inconvénient(s) | - Sa création et son fonctionnement sont soumis à un plus grand formalisme que ceux d’une EI |

Découvrez si le statut de SASU est adapté à votre projet en moins de 2 minutes !

La SARL, un statut juridique « prêt à l’emploi » pour se lancer à deux ou plus

La SARL 🔎

La SARL (société à responsabilité limitée) est un statut juridique réglementé qui plaira aux entrepreneur·ses qui recherchent un cadre sécurisant.

Les caractéristiques de la SARL

Nombre d’associé·es | 2 à 100 associé·es (personnes physiques ou morales) |

Montant du capital minimum | Libre (1 € symbolique suffit) |

Responsabilité | La responsabilité des associé·es est limitée au montant de leurs apports |

Organe(s) de direction | Un·e ou plusieurs gérant·es de SARL (personnes physiques) désigné·es ou non parmi les associé·es |

Régime social | - Le, la ou les gérant·es majoritaires de SARL sont travailleurs non-salariés (TNS) |

Montant des cotisations sociales | - Environ 45 % de la rémunération nette pour les gérant·es majoritaires |

Régime fiscal | - Impôt sur les sociétés (IS) par défaut |

Avantage(s) | - La responsabilité des associé·es est limitée au montant de leurs apports |

Inconvénient(s) | - La SARL est un statut qui peut manquer de souplesse aux yeux de certain·es |

Un point sur le capital en SARL 🔎

Pour créer une SARL, les associé·es doivent attribuer à cette dernière un capital social. Le montant de ce patrimoine est fixé librement dans les statuts. Il n’y a pas de montant minimal, même si, en pratique, il est nécessaire de doter la société d’un capital lui permettant de fonctionner normalement et d’être crédible aux yeux des tiers.

Dans une SARL, il est possible de réaliser des apports en numéraire (de l’argent), des apports en nature (un bien immobilier par exemple) ou des apports en industrie (des compétences notamment).

En échange des sommes octroyées à la société, les fondateurs obtiennent des parts sociales. Ces titres leur donnent des droits au sein de la SARL.

La SARL est une « société de personnes ». Cela signifie qu’il s’agit d’un statut juridique dans lequel la personne des associés (qui ils sont) est importante. Ces derniers ne sont donc pas libres de céder leurs parts sociales à des tiers. Pour se défaire de leurs titres auprès d’une personne extérieure à la société, ils doivent obtenir l’accord de la majorité de leurs pairs. Ceci est sécurisant pour les associé·es mais peut limiter le développement de la société.

La SAS, un statut juridique « sur-mesure » pour PME dynamiques et start-ups

La SAS 🔎

La SAS (société par actions simplifiée) est une structure souple plébiscitée par les start-ups.

Les caractéristiques de la SAS

Nombre d’associé·es | Au moins 2 (actionnaires), personnes physiques ou morales |

Montant du capital minimum | Librement fixé par les associé·es et inscrit dans les statuts, en principe, 1 € symbolique suffit |

Responsabilité | La responsabilité des actionnaires est limitée au montant de leurs apports |

Organe(s) de direction | - Dirigée au quotidien par un ou une président·e (personne physique ou morale) choisi parmi les associé·es ou non |

Régime social du dirigeant / de la dirigeante | Le ou les dirigeant·es de SAS sont soumis au régime social des assimilés-salariés |

Montant des cotisations sociales | Environ 75-80 % de la rémunération nette |

Régime fiscal | - Impôt sur les sociétés (IS) par défaut |

Avantage(s) | - Grande liberté laissée aux fondateurs dans la rédaction des statuts |

Inconvénient(s) | - La souplesse de la SAS implique que ses statuts soient rédigés avec soin, l'accompagnement (parfois coûteux) d'un professionnel est fortement recommandé |

📝

Si vous optez pour la création d'une SAS (comme d'une SASU), vous n’aurez pas de cotisations sociales à payer sur les dividendes (les bénéfices distribuables réalisés par la société). Ce n’est pas le cas en EURL et en SARL.

Créez votre SAS en ligne.

La SA, un statut juridique pour celles et ceux qui voient grand

La SA 🔎

La Société Anonyme (SA) est une société commerciale et plus précisément une société de capitaux parfaite pour les projets de grande ampleur.

Les caractéristiques de la SA (société anonyme)

Nombre d’associé·es | - Minimum 2 associé·es (actionnaires), personnes physiques ou personnes morales |

Montant du capital minimum | 37 000 € |

Responsabilité | La responsabilité des actionnaires est limitée au montant de leurs apports |

Organe(s) de direction | - Dirigée par un président-directeur général et un conseil d’administration dans sa forme classique |

Régime social du dirigeant / de la dirigeante | Les dirigeants de SA bénéficient du régime protecteur des assimilés-salariés (régime des salariés) |

Montant des cotisations sociales | Dépend du type de gérance et de l'activité de la société anonyme |

Régime fiscal | - Impôt sur les sociétés (IS) par défaut |

Avantage(s) | - Les dirigeant·es de SA bénéficient d’un régime social favorable (ils sont assimilés-salariés) |

Inconvénients | - Le fonctionnement d’une SA est relativement complexe et réclame un certain formalisme |

La SCI, un statut juridique pour gérer des biens immobiliers

La SCI

Contrairement aux sociétés présentées ci-dessus, la Société Civile Immobilière (SCI) n’est pas une société commerciale mais une société civile. L’objet d’une SCI est de gérer collectivement un ou plusieurs biens immobiliers.

Les caractéristiques de la SCI

Nombre d’associé·es | Au moins 2 associé·es (personnes physiques ou morales) |

Montant du capital minimum | Libre (1 € symbolique suffit) |

Responsabilité | Les associé·es sont indéfiniment responsables des dettes de la société |

Organe(s) de direction | - Un ou plusieurs gérant·es (personnes physiques ou morales) choisi·es parmi les associé·es ou non |

Régime social du dirigeant / de la dirigeante | - Le, la ou les gérant·es associé·es de SCI sont soumis·es au régime social des indépendants (Sécurité sociale des indépendants) |

Montant des cotisations sociales | - Si le ou la gérant·e de la SCI ne perçoit aucune rémunération, aucune cotisation sociale n'est due |

Régime fiscal | - Impôt sur le revenu (IR) par défaut |

Avantage(s) | - La SCI permet d’acquérir et de gérer facilement un patrimoine immobilier |

Inconvénient(s) | - La création et la gestion d’une SCI requièrent un certain formalisme |

📌

Vous avez un projet immobilier ? Pour en savoir plus sur la création d’une SCI, c’est par ici !

Shine a rédigé le guide ultime pour faire le bon choix de statut juridique !

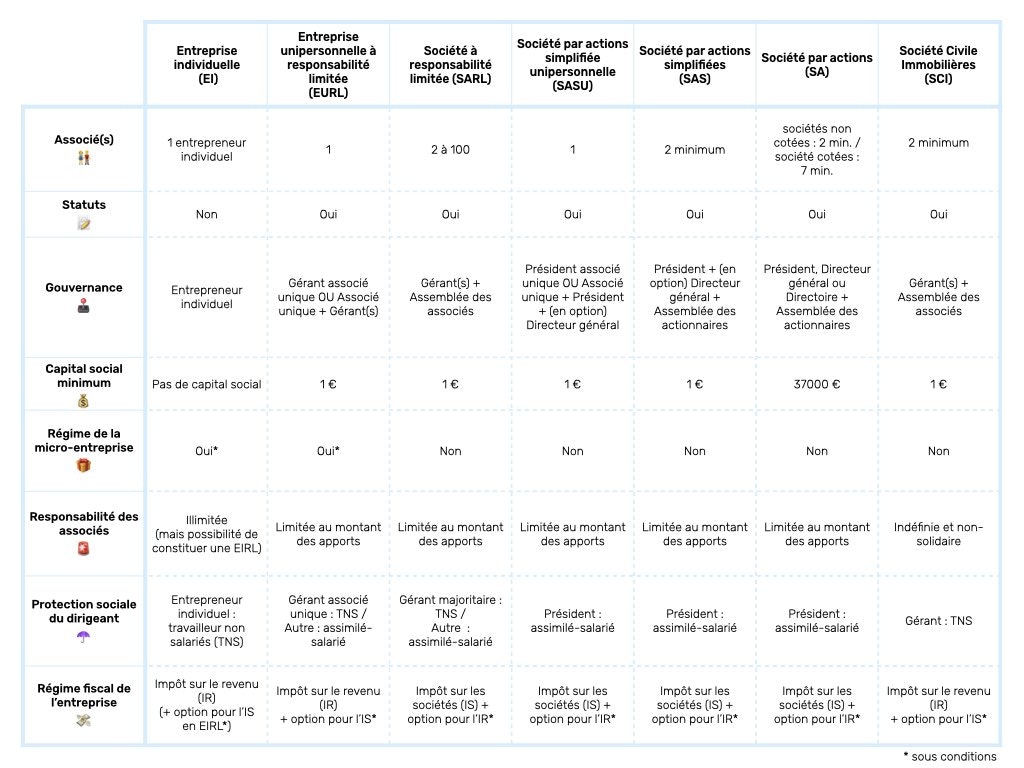

Tableau des différents statuts juridiques

Quel statut juridique en fonction de ma situation ?

Quel est le meilleur statut juridique pour se lancer seul en indépendant ?

Différents statuts permettent d’entreprendre seul·e :

l’entreprise individuelle (EI classique et micro-entreprise) ;

l’EURL ;

Ces différentes formes juridiques sont adaptées aux activités commerciales, artisanales et aux prestations de services.

Devenez auto-entrepreneur·e avec Shine.

L’entreprise individuelle et la micro-entreprise

L’EI, dans ses différentes formes, convient aux entrepreneur·ses qui privilégient la simplicité. L’avantage de l’EI est sa simplicité de création et de fonctionnement. Par ailleurs, l’entrepreneur·se individuel·le relève du régime social des indépendants. Il bénéficie donc d’une protection sociale relativement faible.

Le régime de la micro-entreprise est adapté aux projets modérément rémunérateurs. Il est souvent présenté comme un régime destiné à tester son activité.

La micro-entreprise permet de bénéficier du régime micro-fiscal et du régime micro-social, a priori avantageux. Ceux-ci correspondent notamment à des obligations comptables simplifiées et à une fiscalité allégée.

Contrairement à l’EI classique, la micro-entreprise ne permet cependant pas de déduire ses charges de son résultat imposable. Si vous avez d’importants frais professionnels, l’EI au régime réel peut donc être préférable, même si vous réalisez un chiffre d’affaires modeste.

L’EURL et la SASU

L’EURL et la SASU offrent des possibilités d’évolution plus grandes qu’une entreprise individuelle. Elles conviennent aux indépendant·es établi·es réalisant un chiffre d’affaires important ou à celles et ceux qui souhaitent faire croître leur activité.

Elles ne sont pas soumises à des seuils de chiffre d’affaires et permettent d’accueillir de nouveaux et/ou de nouvelles associé·es (elles se muent alors respectivement en SARL et en SAS). Elles sont adaptées aux entrepreneur·ses qui souhaitent limiter leur responsabilité afin de protéger leur patrimoine personnel.

La SASU conserve plus de souplesse que l’EURL et permet au dirigeant ou à la dirigeante d’accéder au régime social des salarié·es, plus protecteur. Pour sa part, l’EURL se caractérise par sa simplicité de fonctionnement.

🔎

Vous hésitez entre la SASU et l’EURL ? Notre comparatif en 9 points devrait vous aider à faire votre choix.

Et si votre cœur balance plutôt entre la SASU et la micro-entreprise, nous avons mis ces deux formes sociales au banc d’essai afin de vous aider à arbitrer en faveur de celle qui vous convient le mieux.

Découvrez si le statut de SASU est adapté à votre projet en moins de 2 minutes !

Quel statut juridique coûte le moins cher ?

Le statut juridique le moins onéreux est sans aucun doute la micro-entreprise ! La création d’une micro-entreprise est gratuite. Vous n’avez pas à constituer de capital social initial.

Faire tourner une micro-entreprise ne vous coûtera également pas grand-chose : vous payerez des charges sociales et des impôts sur le chiffre d’affaires encaissé. Si vous faites 0 € de CA, il n’y aura rien à payer.

⚠️ Attention bémol : si vous avez des charges importantes dans votre activité, ce n’est pas le bon choix de statut. La micro-entreprise peut en effet vous coûter cher dans ce cas car vous ne pourrez déduire vos charges. Vous serez donc imposé·e sur la totalité de votre chiffre d’affaires…

Quelle forme juridique choisir lorsqu’on veut être micro-entrepreneur ?

La micro-entreprise est le nouveau nom de l’auto-entreprise. La micro-entreprise n’est pas un statut juridique, mais un régime juridique. Il s’agit d’une entreprise individuelle (EI) qui bénéficie d’un régime fiscal et d’un régime social favorable.

👉 Vous devez donc créer une entreprise individuelle et choisir le régime spécifique de la micro-entreprise au moment de la création de votre entreprise.

🔎

Ce sujet vous intéresse ? Découvrez les différences entre EI et micro-entreprise dans notre article dédié.

Quel statut juridique choisir pour créer une entreprise à deux ?

La SARL, la SAS et la SA font partie des statuts juridiques qui permettent d’entreprendre à deux ou plus. Pour faire votre choix entre ces différentes formes, rendez-vous à la question suivante.

Si vous souhaitez entreprendre avec votre conjoint·e, la SARL est adaptée aux couples puisqu’elle permet au partenaire de bénéficier du statut avantageux de conjoint-collaborateur.

Si vous choisissez de créer une SAS ou une SA avec votre moitié, il vous faudra vous associer ou opter pour le salariat.

Quel est le meilleur statut juridique pour une petite entreprise ?

Vous avez 3 grandes possibilités :

la SARL ;

la SAS ;

la SA.

La SARL

La SARL est adaptée aux PME familiales.

Il s’agit d’une société sécurisante car « prête à l’emploi ».

La rédaction de ses statuts est bien encadrée par la loi. Son fonctionnement est relativement simple et protège les associé·es. La SARL est particulièrement adaptée si vous souhaitez entreprendre en famille. Il existe ainsi une forme spécifique de SARL, la SARL de famille, qui présente certains avantages fiscaux.

Elle saura également satisfaire ceux qui souhaitent garder le contrôle sur les associé·es entrant au capital de la société. En revanche, la SARL ne sera pas la forme sociale la plus adaptée pour les projets à forte croissance nécessitant des financements importants.

La SAS

La SAS convient aux PME dynamiques et aux start-ups. Elle plaît à celles et ceux qui souhaitent décider librement de l’organisation et du fonctionnement de leur société. Ce statut juridique est en effet caractérisé par sa flexibilité.

La SAS offre également l’avantage d’offrir un régime social protecteur à son président ou à sa présidente. Elle conviendra aux start-ups qui souhaitent ouvrir leur capital et aspirent à attirer des actionnaires qualifiés. Seul bémol, il faut bien maîtriser la liberté qu'on vous donne !

La SA

La SA peut convenir aux PME, mais elle est surtout recommandée pour les grandes entreprises.

Elle est conseillée à ceux qui envisagent de se développer à l’international et dont l’activité nécessite des financements importants.

La SA a en effet accès aux marchés financiers. Sa création implique en revanche l’immobilisation d’un capital non négligeable (37 000 € au moins). Par ailleurs, son fonctionnement est assez rigide.

🚨

Si vous exercez une activité réglementée, il se peut que votre profession vous impose une forme juridique spécifique. Renseignez-vous bien avant de vous lancer.

Quel statut juridique choisir pour lancer une start-up ?

De l’avis général, la SASU et la SAS sont les formes juridiques les plus adaptées au lancement d'une start-up.

Pourquoi la SAS ? La SAS est une forme juridique flexible qui permet aux associé·es d’organiser le fonctionnement de leur société comme ils l’entendent. Les statuts peuvent être rédigés et modifiés avec une certaine liberté. Les associé·es échappent ainsi au formalisme de la SA et à la rigidité de la SARL.

La SAS offre également de belles possibilités de croissance puisqu’elle permet d’accueillir un nombre illimité d’actionnaires qualifiés, et ce, de façon relativement libre. L’entrée au capital d’une SAS est moins contrainte que dans la SARL. La SAS a accès au financement participatif (crowdfunding). En revanche, contrairement à la SA, la SAS n’a pas accès aux marchés financiers.

👉 Cependant, la SA pourra être préférée à la SAS pour les projets destinés à être développés à l’international ou ayant vocation à être cotés en bourse.

🔎

Notre comparatif SAS ou SA pourra vous aider à y voir plus clair !

Quelle est la forme sociale la plus simple à créer et à administrer ?

Les différents statuts juridiques impliquent des obligations comptables, fiscales et sociales plus ou moins complexes et un fonctionnement plus ou moins flexible.

Si vous entreprenez seul·e, et souhaitez lancer votre activité rapidement et à moindre coût, c’est sans aucun doute l’entreprise individuelle vers laquelle vous devez vous tourner ! Pas de dépôt de capital, pas de statuts à rédiger, des formalités allégées… Autant d’atouts qui permettent d’entreprendre en toute simplicité.

Pour bénéficier d’un régime fiscal et d’un régime social simplifiés, le régime de la micro-entreprise est le plus adapté. Il est accessible aux entrepreneur·ses individuel·les qui réalisent un chiffre d’affaires modéré.

Du côté des sociétés, l’EURL et la SARL sont considérées comme des formes sociales relativement simples de fonctionnement car bien encadrées par la loi.

Quelle forme sociale choisir pour protéger son patrimoine personnel ?

Auparavant, créer une entreprise individuelle impliquait un risque sur le plan financier. Ce n'est plus le cas ! Depuis la loi du 14 février 2022, la responsabilité de l’entrepreneur·se individuel·le est limitée aux biens utiles à son activité professionnelle.

Pour protéger encore plus votre patrimoine personnel, les sociétés comme l’EURL, la SASU, la SARL, la SAS ou la SA sont le meilleur choix. Ces formes sociales vous permettent de limiter votre responsabilité au montant de vos apports. En tant qu’associé·e, votre patrimoine personnel est donc, en principe, protégé.

⚠️

Il existe des exceptions à la responsabilité limitée. Par exemple, soyez particulièrement prudent·e si votre entreprise est amenée à contracter des emprunts.

Quel est le statut juridique qui garantit la meilleure protection sociale au dirigeant de l’entreprise ?

Si vous souhaitez que le dirigeant de votre entreprise bénéficie d’un régime social proche de celui des salarié·es, optez pour la SASU, la SAS ou la SA. Les gérant·es minoritaires ou égalitaires de SARL peuvent également être assimilés-salariés, tout comme un·e gérant·e non associé·e d’EURL.

Le ou la dirigeant·e assimilé-salarié est assujetti·e au régime général de la Sécurité sociale. Il ou elle jouit d’une protection sociale similaire à celle des salarié·es, à l’exception (notable) de l’assurance chômage. Sa retraite est meilleure que celle d’un·e dirigeant·e TNS (travailleur non-salarié).

Choisir son statut juridique : nos recommandations

Comment choisir entre les 9 grands statuts juridiques existants ? Voici la checklist pour vérifier que le statut que vous avez en tête vous convient :

Le statut que vous avez en tête est-il le bon ?

est faite pour vous si... | |

|---|---|

L'EI | - Vous entreprenez seul·e et vous n’envisagez pas de vous associer |

La micro-entreprise | - Vous débutez une activité en solo |

L'EURL | - Vous êtes seul·e mais vous envisagez peut-être à terme de vous associer |

La SASU | - Vous êtes seul mais vous envisagez sérieusement de vous associer à terme |

La SARL | - Vous êtes au moins 2 |

La SAS | - Vous êtes au moins 2 |

La SA | - Vous avez un projet de grande envergure nécessitant des investissements et de nombreux associé·es |

La SCI | - Votre projet est de nature immobilière |

Et pour finir, nous vous avons concocté une liste des grandes questions à vous poser pour trouver le match parfait pour vous :

À combien de personnes vous lancez-vous ?

Préférez-vous un statut social protecteur ou payer le moins de charges sociales possible ?

Quel régime d’imposition des bénéfices et de rémunération sera le plus intéressant pour vous d’après vos calculs ?

Quelles sont vos ambitions de développement ?

Votre activité est-elle compatible avec le statut juridique que vous visez ?

Comment voyez-vous le fonctionnement quotidien de votre entreprise ?

Encore une petite ombre au tableau ? Pour l'effacer, téléchargez notre e-book clé en main pour choisir votre statut consciencieusement.

🚀 Au contraire, vous êtes prêt·e à vous lancer ? Si tel est le cas, Shine devrait vous intéresser ! Nous vous accompagnons dans la création de votre entreprise pour que vous puissiez commencer votre activité rapidement & sans stress.