Comment déduire les frais réels de ses impôts ?

Tout contribuable bénéficie d’une déduction automatique lors du calcul de ses impôts. Plutôt cool, n'est-ce pas ? Pour autant, il est parfois plus avantageux de passer par la déclaration de ses frais réels. Quel que soit votre statut, vous pouvez être concerné·e par la déduction des frais professionnels pour payer moins d’impôts. Voici comment choisir la bonne option et déduire les frais réels de vos impôts !

1. Choisir entre abattement forfaitaire et frais réels

Lorsque vous déclarez vos impôts, un abattement forfaitaire de 10 % est automatiquement appliqué. Cette déduction prend en compte les frais professionnels réglés au cours de l’année. Le montant minimum 2024 applicable pour les revenus de l'année précédente est de 495 € et son plafond de déduction s'élève à 14 171 €.

Si vous estimez que vos dépenses réelles sont supérieures au forfait, une autre option existe. Il est possible de délaisser l’abattement au profit de la déclaration de vos frais réels. Ainsi, le calcul de votre impôt sur le revenu se fera en fonction du montant total des frais déclarés.

💍

Au sein d’un couple marié, pacsé ou en concubinage, une personne peut garder l'abattement forfaitaire de 10 % et l’autre opter pour les frais réels.

2. Savoir reconnaître les frais réels déductibles

Pour être déductibles, vos frais doivent être :

liés à votre activité professionnelle ;

réglés durant l’année de déclaration (N-1) ;

à l’origine d’un justificatif.

Sont concernés les frais de déplacement, les frais de repas, les frais relatifs au télétravail, etc.

Prenez de l'avance sur votre comptabilité.

3. Déclarer ses frais réels dans sa déclaration d’impôts

Pour intégrer les frais réels dans votre déclaration d’impôts, rien de plus simple !

Pour déclarer vos frais déductibles en SAS, en micro-entreprise ou en tant que salarié·e, la méthode reste la même.

Rendez-vous sur le formulaire 2042 relatif à la déclaration des revenus. Il vous faut d’abord inscrire tous les revenus perçus durant l’année (salaires, pensions, etc.).

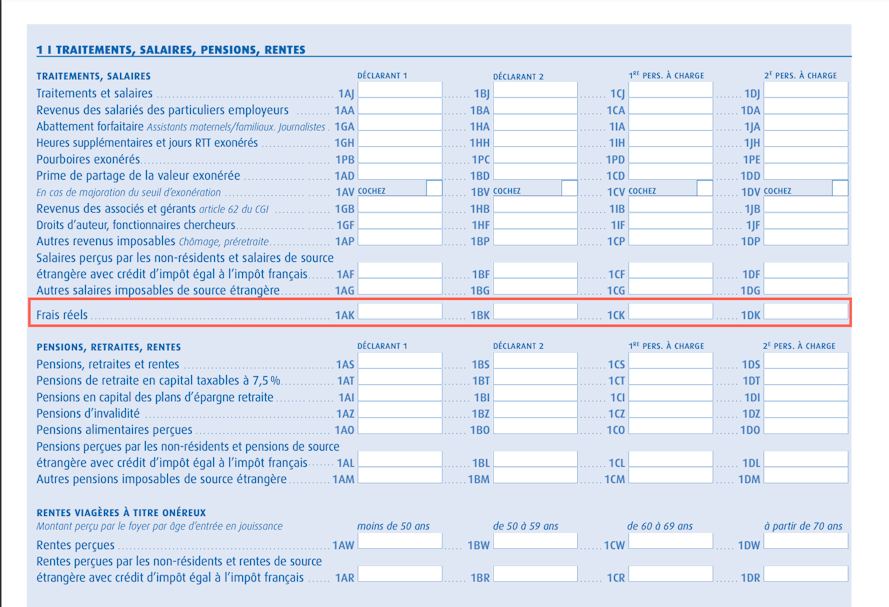

Ensuite, direction les cases 1AK à 1DK :

Ces cases vous permettent d’inscrire le montant des frais réels déductibles pour chaque membre de votre foyer.

🚨

Le montant des frais réels déclarés ne doit pas être soustrait au montant global des revenus perçus.

Les obligations déclaratives spécifiques

Opter pour les frais réels s’accompagne d’obligations particulières.

Il faut notamment préciser la nature et le montant de vos frais réels. Si vous réalisez votre déclaration en ligne, vous devez remplir la rubrique “Informations” relative à l’option “frais réels”. Pour la déclaration au format papier, une simple note annexe précisant la nature des frais engagés suffit.

Dans le cas où vous êtes salarié·e, vous devez intégrer à vos revenus déclarés tous les remboursements effectués par votre employeur.

💡

Il est inutile de transmettre les justificatifs de vos dépenses. En cas de contrôle, vous devez tout de même pouvoir les présenter à l’administration fiscale. Le délai de conservation de vos justificatifs est de 3 ans.

2 emails par mois pour avancer dans votre aventure entrepreneuriale.

Déduire les frais réels de ses impôts : le mémo

Pour résumer, déduire vos frais réels de vos impôts, c’est :

choisir l’option la plus avantageuse pour votre cas particulier (abattement forfaitaire ou frais réels) ;

connaître la nature des frais réels déductibles ;

remplir les cases 1AK à 1DK de sa déclaration de revenus ;

préciser la nature et le montant des frais engagés.

Pour plus de simplicité et moins de paperasse, nous vous présentons notre top 7 des meilleurs logiciels de notes de frais !

🕊️ Et pour plus de légèreté, Shine vous accompagne dans la gestion efficace de vos finances.