Versement libératoire en auto-entrepreneur : comment ça marche ?

Publié le 10 janvier 2022

Mis à jour le 28 novembre 2025

7 min. de lecture

Publié par Estelle Zeliszewski

Relu par Victoria Grimaldi

Mis à jour le 28 novembre 2025

7 min

Le versement libératoire ou versement fiscal libératoire de l’impôt sur le revenu est un mode d’imposition réservé aux micro-entrepreneurs (auto-entrepreneurs). C’est une option que vous pouvez ou non choisir en micro-entreprise.

On l'appelle d’ailleurs aussi « prélèvement libératoire ». Ce dispositif porte bien son nom : en simplifiant le calcul et le versement de vos impôts, il vous libère de pas mal de contraintes !

Nous vous avons préparé un article complet pour tout savoir sur le versement libératoire des micro-entrepreneurs : montant, conditions, démarches…

Qu’est-ce que le versement libératoire en auto-entrepreneur ?

Le versement libératoire est une option fiscale accessible en micro-entreprise (auto-entreprise) qui vous permet de payer un pourcentage fixe d’impôt tous les mois ou tous les trimestres.

Si vous choisissez le versement libératoire, vous serez imposé·e de manière fixe (imposition à taux forfaitaire) : quel que soit votre revenu, le pourcentage que vous aurez à verser reste identique.

Cela simplifie nettement le calcul de vos impôts ! Pour calculer les charges fiscales que vous devrez verser, il vous suffit de multiplier votre chiffre d’affaires par le taux qui correspond à votre catégorie d’activité :

Les taux du versement libératoire

Catégorie d'activité | Taux applicable |

|---|---|

Activités de vente ou de fourniture de logement | 1 % |

Activités de services artisanales ou commerciales (BIC) | 1,7 % |

Activités libérales et prestations de services (BNC) | 2,2 % |

Le versement libératoire vous simplifie en plus nettement la vie, en vous permettant de payer vos impôts et vos cotisations sociales en une seule fois lors de votre déclaration de chiffre d’affaires.

👉 Concrètement, il s’agit d’une petite ligne en plus sur votre déclaration de chiffre d’affaires à l'URSSAF que vous réalisez tous les mois ou tous les trimestres (selon le rythme choisi au début de votre activité).

Il n’y a pas de régularisation en fin d’année, tout se fait en même temps. Eh oui, difficile de croire que payer ses impôts puisse être aussi simple !

Un compte pro complet pensé pour vous.

Quelle est la différence entre versement libératoire et impôt sur le revenu classique ?

Par défaut, en micro-entreprise, vous dépendez du régime classique de l’impôt sur le revenu.

Vous déclarez vos revenus tous les ans. Le montant de l’impôt que vous aurez à payer est obtenu via un mode de calcul bien spécifique : le barème progressif de l’impôt sur le revenu. Pour simplifier, plus votre revenu est élevé, plus le pourcentage que vous devrez payer est grand.

👉 Si vous n’optez pas pour le versement libératoire, votre impôt sera donc calculé en fonction du montant de vos revenus en appliquant le barème de l’impôt habituel.

Pour 2025, les taux d’imposition sont les suivants :

Barème IR 2025 sur les revenus 2024

Tranches | Taux |

|---|---|

En dessous de 11 497 € | 0 % |

De 11 498 € à 29 315 € | 11 % |

De 29 316 € à 83 823 € | 30 % |

De 83 824 € à 180 294 € | 41 % |

Au-delà de 180 294 € | 45 % |

Avant de soumettre votre chiffre d’affaires aux tranches d’impôt, l’administration applique un abattement forfaitaire. Cet abattement correspond à l’estimation que fait l’administration de vos frais professionnels et permet de prendre (un peu) en compte le fait que vous ne puissiez pas déduire vos charges en micro-entreprise.

L’abattement forfaitaire est d’au moins 305 €. Il dépend de la nature de votre activité en micro-entreprise :

L'abattement forfaitaire en micro-entreprise

Catégorie d'activité | Taux d'abattement |

|---|---|

Activités libérales BNC | 34 % du CA |

Prestations BIC | 50 % du CA |

Achat-revente de marchandises | 71 % du CA |

📍

Exemple :

Vous êtes consultant·e (profession libérale) et vous avez réalisé 30 000 € de chiffre d’affaires l’année dernière. Votre bénéfice imposable est donc 30 000 — (34 % x 30 000) = 19 800 €. On peut le calculer aussi en faisant 66 % x 30 000 = 19 800 €.

Quelles sont les conditions pour opter pour le versement libératoire en auto-entrepreneur ?

Vous pouvez opter pour le versement libératoire de l’impôt sur le revenu à deux conditions.

Les plafonds du régime de la micro-entreprise

D’abord, votre chiffre d’affaires doit respecter les plafonds du régime du micro-entrepreneur (auto-entrepreneur).

Ceux-ci sont de :

77 700 € HT pour les prestations de services ;

188 700 € HT pour l’achat vente de marchandises.

Le revenu fiscal de référence

En plus de ces plafonds, le revenu fiscal de référence de votre foyer fiscal d’il y a 2 ans doit être inférieur à un certain seuil par membre du foyer (ou part de quotient familial).

👀

Qu’est-ce que le revenu fiscal de référence (RFR) ?

Le RFR est calculé par l’administration fiscale et prend en compte tous les revenus de votre foyer. C’est un critère d’accès à certaines aides. Vous pouvez trouver votre revenu fiscal de référence sur la page de garde de votre dernier avis d’impôt.

Le seuil à ne pas dépasser est déterminé chaque année. Voici les montants maximums pour bénéficier du versement fiscal en 2026 (revenu fiscal de référence de 2024) :

29 315 € maximum pour une personne seule ;

58 630 € maximum pour un couple (2 parts) ;

87 945 € maximum pour un couple avec deux enfants (3 parts), etc.

Si vous avez plus de 2 enfants, il faut calculer en tenant compte du fait que les montants sont majorés de 50 % par demi-part ou de 25 % par quart de part supplémentaire. Les revenus pris en compte sont ceux de l’année N-2.

Profitez d'un compte pro dès 0 €.

Faut-il choisir le versement libératoire en micro-entreprise ?

Les avantages du versement fiscal libératoire

L’option pour le versement libératoire présente des avantages indéniables :

Vous payez votre impôt régulièrement tous les mois et vous pouvez donc anticiper les sorties d’argent (et éviter de devoir payer tout l’impôt d’un coup). Vous pouvez ainsi mieux gérer votre trésorerie !

Elle peut vous faire faire des économies d’impôts : si vous y avez le droit et que votre chiffre d’affaires est important, vous avez tout intérêt à opter pour le versement fiscal. La différence entre cette option et l’impôt classique peut être importante !

👉 En clair, généralement, le versement libératoire est intéressant dès que vous réalisez :

plus de 30 000 € de chiffre d’affaires en prestation de services libérale ;

plus de 40 000 € de chiffre d’affaires pour les prestations de services artisanales ou commerciales ;

plus de 70 000 € de chiffre d’affaires pour l’achat vente de marchandises.

📍

Exemple :

Avec 35 000 € de chiffre d’affaires en profession libérale, vous paierez 770 € avec le versement fiscal et 1013 € avec l’impôt sur le revenu classique.

Les inconvénients du versement fiscal libératoire

Mais attention : l’option pour le versement libératoire de l’impôt n’est pas toujours intéressante.

Si vous ne payez pas ou peu d’impôts (tranche à 11 %), alors il faut peut-être mieux s’abstenir car vous risquez de payer plus d’impôts que prévu. Vous êtes en effet imposé·e dès le 1er euro perçu avec le versement fiscal. Et l’administration ne vous remboursera pas !

📍

Exemple :

Avec 15 000 € de chiffre d’affaires en profession libérale, vous paierez 330 € d’impôt avec le versement fiscal et 0 € avec le système classique !

⚠️ Chaque situation est spécifique et peut faire pencher la balance d’un côté comme de l’autre : par exemple, si vous cumulez vos revenus d’auto-entrepreneur et ceux d’une activité salariée, si vous avez des enfants, si vous êtes marié, si vous bénéficiez de réductions d'impôts, etc.

🔎

Vous hésitez ?

L’URSSAF a créé un simulateur permettant de vérifier combien d’impôt vous paierez avec ou sans le versement libératoire.

Comment opter pour le versement libératoire en auto-entrepreneur ?

Opter pour le versement libératoire

Pour opter pour le versement libératoire, il vous suffit de préciser que vous choisissez cette option sur votre formulaire de déclaration d’activité, lorsque vous créez votre statut micro-entrepreneur (auto-entrepreneur).

Si votre activité vient d'être créée, vous pouvez adresser une demande dans les 3 mois qui suivent votre création d’activité, pour une application immédiate.

Ensuite, en cours d’activité, la demande doit être faite au plus tard le 30 septembre pour une application l’année suivante au 1er janvier.

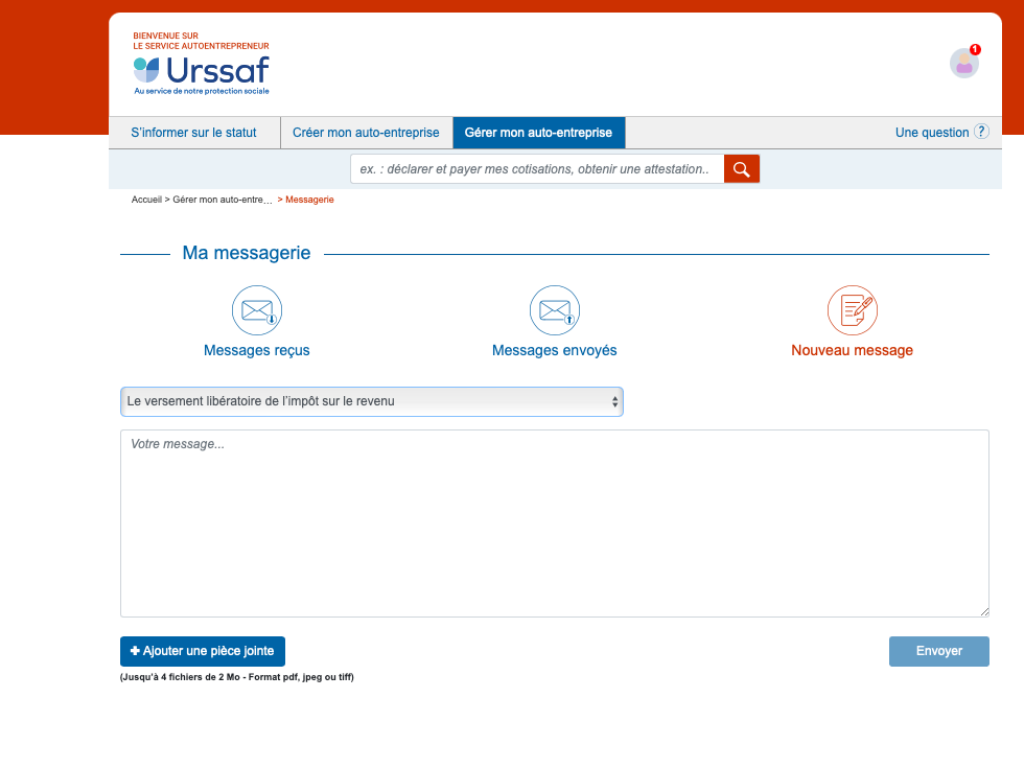

La demande se fait :

par écrit auprès de votre URSSAF de référence (et pas aux impôts !) ;

en ligne directement depuis votre messagerie sur autoentrepreneur.urssaf.fr.

💡

N’oubliez pas d’ajuster votre taux de prélèvement à la source sur votre espace personnel des impôts pour éviter d’être prélevé en surplus.

🚨

Vous l’avez compris : il faut anticiper votre chiffre d’affaires à venir sur l’année pour savoir quelle option choisir avant septembre pour optimiser votre fiscalité. Et ce n’est pas toujours facile !

Renoncer au versement libératoire

Si par la suite vous souhaitez renoncer à cette option, c’est la même démarche : une fois votre demande envoyée, vous revenez à une imposition « classique » le 1er janvier de l’année suivante.

⏰ Il faut aussi faire votre demande avant le 30 septembre pour que le renoncement s'applique l'année suivante.

Pour en savoir plus, nous avons rédigé un guide sur la modification de l'option de prélèvement libératoire.

Sortir du dispositif

Vous sortirez du dispositif :

si votre revenu dépasse les seuils légaux définis pour le revenu fiscal de référence ;

en cas de dépassement des plafonds de chiffre d’affaires de la micro-entreprise.

💡

Vous pouvez vous aider de nos modèles de courriers pour faire votre demande :

Comment déclarer vos revenus si vous avez opté pour le versement libératoire ?

Même si vous choisissez le versement libératoire, vous devez tout de même déclarer votre revenu en micro-entreprise en début d’année.

Pour cela, vous devrez compléter votre déclaration complémentaire de revenus des professions non salariées (formulaire n° 2042-C PRO).

Dans l’encadré « auto-entrepreneur (micro-entrepreneur) ayant opté pour le versement libératoire de l’impôt sur le revenu », il vous suffit de renseigner le chiffre d’affaires réalisé dans le cadre de votre activité.

Pas de panique, vous n’aurez rien à payer : il n’y a pas de double imposition ! Cette déclaration sert :

d’une part, recouper vos revenus et ce que vous avez payé via le prélèvement libératoire (en bref, à vérifier que vous êtes en règle !) ;

d’autre part, prendre vos revenus en compte pour calculer l’impôt sur les autres revenus de votre foyer fiscal (si vous êtes marié·e ou que vous avez des enfants par exemple).

Besoin d'un accompagnement administratif ? Découvrez le compte pro Shine.

Versement libératoire en auto-entrepreneur : les 5 points clés

✔️ Le versement fiscal libératoire permet de payer votre impôt sur le revenu en même temps que vos cotisations sociales en micro-entreprise lors de votre déclaration de chiffre d'affaires.

✔️ Le taux d’impôts varie entre 1 % et 2,2 % de votre chiffre d’affaires selon la nature de votre activité.

✔️ Le versement fiscal est accessible sous condition de revenus (revenus de l’année N-2).

✔️ Cette option présente des avantages et des inconvénients… Mais elle peut vous faire réaliser de belles économies d’impôts !

✔️ Dans tous les cas, si vous souhaitez opter pour le versement fiscal, vous devez le faire avant le 30 septembre pour une application l’année d’après.

Pour aller plus loin, nous vous conseillons notre article sur le prélèvement à la source pour les indépendants.

Et si vous voulez gagner du temps sur la gestion de vos finances, jetez un oeil à notre compte pro pour indépendants ! D’ailleurs, Shine propose désormais une offre à partir de 0 € au sein de son compte pro. C’est par ici pour découvrir les fonctionnalités incluses !