Indépendant : comment remplir la déclaration de revenus 2042 C Pro ?

Ami·es indépendant·es, comme chaque année, voici venu le temps de la déclaration de revenus des particuliers ! Vous vous sentez gagné·e par une allergie (administrative) printanière ?

Pas de panique, nous vous expliquons comment déclarer vos revenus de l'année précédente et surtout comment remplir la fameuse déclaration 2042-C-Pro relative aux revenus issus de votre activité indépendante (BNC, BIC). À vos claviers, c’est parti !

⚠️

Vous êtes micro-entrepreneur·e ou auto-entrepreneur·e ? Nous vous expliquons comment déclarer vos revenus en micro-entreprise dans un tuto adapté à votre situation.

La déclaration de revenus des indépendants : allégée, mais pas automatique

👍 Cela ne vous aura probablement pas échappé : désormais, la déclaration de revenus des indépendants est plus simple à réaliser. Il vous suffit de remplir un formulaire sur le site impots.gouv.fr, au lieu de trois auparavant (DSI, déclaration de résultats et déclaration de revenus personnels).

❌ Cependant, en tant que travailleur indépendant, vous ne bénéficiez pas de la déclaration automatique des revenus désormais proposée à un grand nombre de contribuables. En effet, selon le Code des impôts, les individus déclarant des revenus d’activités indépendantes de type BIC, BNC ou BA ne sont pas éligibles à ce dispositif.

Mais, soyez rassuré, votre déclaration sera tout de même pré-remplie avec les informations dont dispose déjà l’administration fiscale. Lors de votre déclaration de revenus, vous devez donc vérifier ces informations et compléter les éventuelles données manquantes.

Besoin d'un accompagnement administratif ? Découvrez le compte pro Shine.

Déclaration de revenus 2024 : les dates à respecter pour déclarer ses revenus de 2023

👉 En cette année 2024, vous devez déclarer les revenus que vous avez engrangés au cours de l’année 2023.

📆 Les déclarations sont ouvertes le 11 avril 2024 et se prolongent :

jusqu’au 23 mai 2024 à 23 h 59 si vous résidez dans les départements 1 à 19 ou ne résidez pas en France ;

jusqu’au 30 mai 2024 à 23 h 59 si vous résidez dans les départements 20 à 54 ;

jusqu’au 6 juin 2024 à 23 h 59 si vous résidez dans les départements 55 à 974/976.

et, par exception, jusqu’au 21 mai 2024, avant minuit, quel que soit votre lieu de résidence, si vous réalisez votre déclaration sous forme papier.

🚨

À noter : sauf impossibilité, vous devez réaliser votre déclaration de revenus en ligne dans votre espace particulier sur le site des impôts.

Comment compléter la déclaration 2042-C-Pro et déclarer ses revenus N-1 ?

Voici maintenant comment déclarer vos revenus en ligne en quelques étapes.

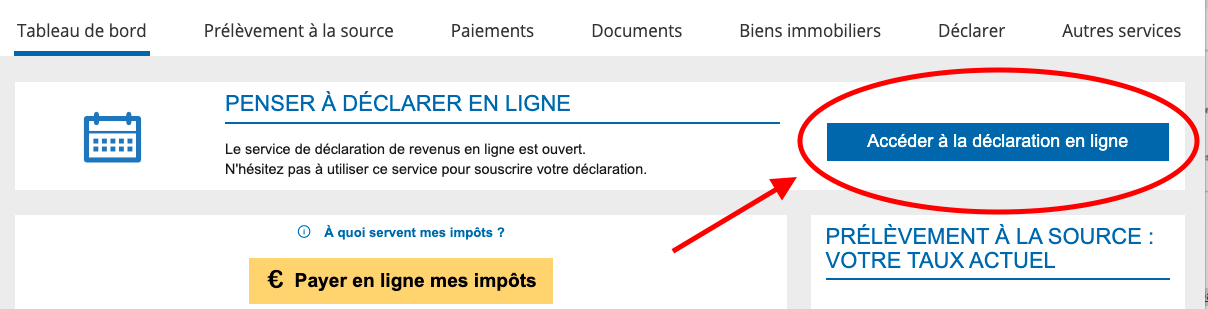

Étape 0 : trouver le formulaire de déclaration de revenus

Commencez par vous connecter à votre espace particulier sur le site impôts.gouv.fr avec votre numéro fiscal. Ce dernier se trouve en haut à gauche de vos déclarations et de vos avis d’impôts.

Si vous ne possédez pas encore de numéro fiscal, vous devez en faire la demande à votre Centre des Finances publiques.

Une fois dans votre espace particulier, cliquez sur « accéder à la déclaration en ligne ».

Source image : https://www.impots.gouv.fr

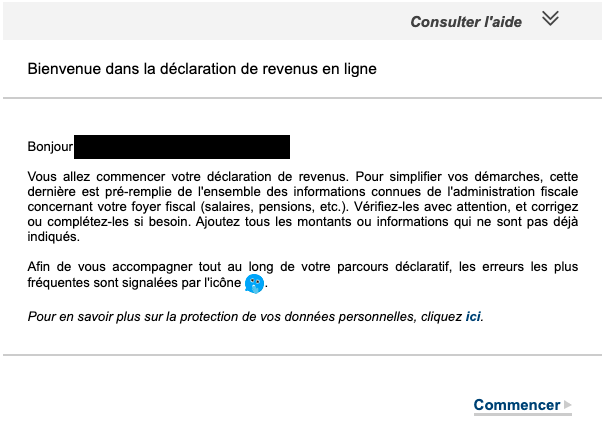

Vous voici désormais sur l’écran d’accueil votre déclaration de revenus en ligne.

Lisez attentivement les indications fournies avant de cliquer sur « commencer » en bas à droite de votre écran.

Source image : https://www.impots.gouv.fr

Étape 1 : étapes préalables

Avant de commencer à déclarer vos revenus N-1, vous devez signaler à l’administration d’éventuels changements de votre situation familiale (mariage, PACS… etc.).

source image : www.impots.gouv.fr

Étape 2 : renseignements personnels

#1 : vérifiez ou complétez vos informations personnelles

Assurez-vous que vos informations personnelles (pré-remplies) sont justes et demandez des corrections, justificatif d’identité à l’appui, en cas d’erreur.

Dans la partie suivante, vous devez vérifier que l’adresse indiquée est bien votre adresse actuelle.

Si vous avez changé d’adresse en cours d'année ou l'année précédente, indiquez ce changement à l’administration.

Source image : https://www.impots.gouv.fr/www2/fichiers/didacticiels/partenaires/services_en_ligne/part/declarer/2042/avant_pivot/page4.html

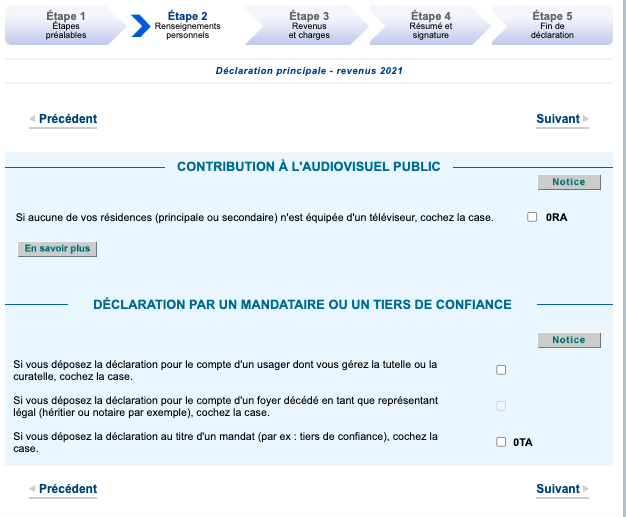

Sur la page qui suit, si vous ne possédez pas de télévision, cochez la case « 0RA ».

Sur la même page, si vous procédez à la déclaration pour le compte d’une autre personne, signalez votre qualité de « mandataire » ou de « tiers de confiance » en cochant la case correspondante.

Source image : https://www.impots.gouv.fr

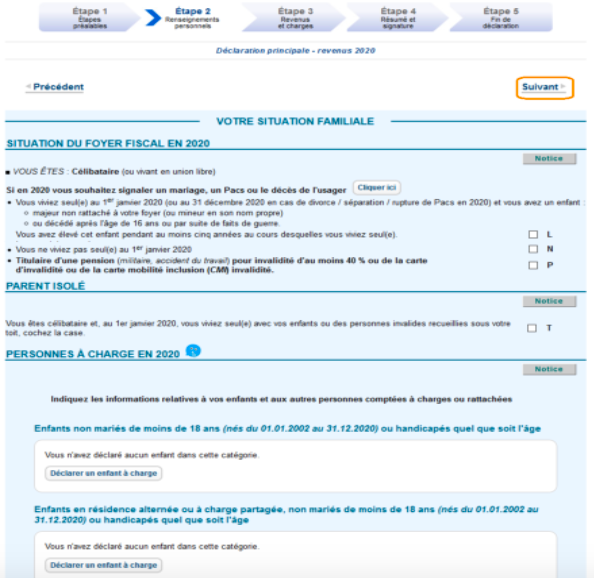

#2 : vérifiez ou complétez les informations relatives à votre situation familiale

Dans une nouvelle page, vous devez indiquer votre situation familiale ; c’est-à-dire si vous êtes marié·e ou non, si vous avez des personnes à charge ou des enfants rattachés à votre foyer fiscal.

Source image : https://www.impots.gouv.fr/www2/fichiers/didacticiels/partenaires/services_en_ligne/part/declarer/2042/avant_pivot/page6.html

Le compte pro qui redonne la liberté aux indépendant·es.

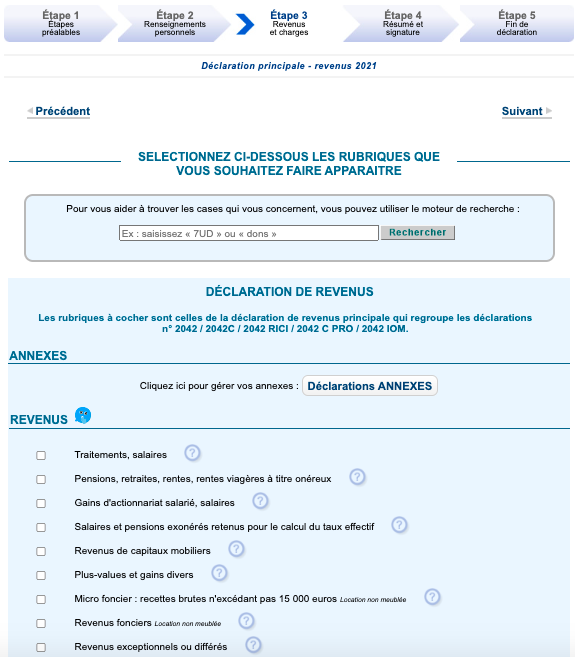

Étape 3 : revenus et charges de votre activité non salariée

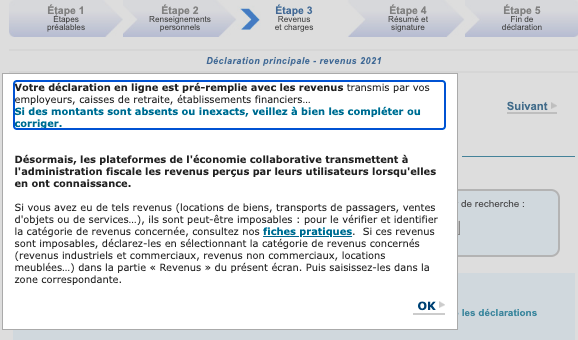

Après avoir validé l’étape 2, vous arrivez sur une nouvelle page. Une fenêtre s’ouvre et vous annonce quelques bonnes nouvelles :

🎉 Cette année encore, votre déclaration a été pré-remplie par l’administration fiscale en fonction des revenus dont elle a eu connaissance.

Vous devez donc vérifier que les cases déjà cochées ou complétées correspondent bien au(x) revenu(s) que vous avez engrangé(s). En cas d’erreur ou d’oubli de la part de l’administration fiscale, vous devez corriger ou compléter les cases correspondantes.

Source image : https://www.impots.gouv.fr

Une fois ces indications lues attentivement, cliquez sur « OK ».

Vous voici sur une nouvelle page.

À présent, renseignez le ou les types de revenus perçus en N-1 (salaires, bénéfices, rentes, revenus générés par une activité indépendante…).

Source image : https://www.impots.gouv.fr

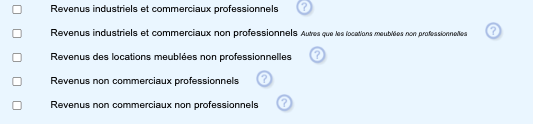

En tant qu’indépendant·e ou freelance :

Si vous exercez une activité de prestation de services, générant des bénéfices non commerciaux (BNC), la case « revenus non commerciaux professionnels » doit être cochée. Si ce n’est pas le cas, cochez-la.

Si vous exercez une activité commerciale, industrielle ou artisanale, générant des bénéfices industriels et commerciaux (BIC), la case « revenus industriels et commerciaux professionnels » doit être cochée. Si ce n’est pas le cas, cochez-la.

Source image : https://www.impots.gouv.fr

🚨 Actualité : la déclaration sociale et fiscale unifiée

Depuis 2021, la déclaration sociale des indépendants (DSI) a été supprimée pour les indépendants au profit d’une déclaration sociale et fiscale unifiée (DSFU).

Vous devez cocher la case « travailleurs indépendants » située dans « données complémentaires de la déclaration de revenus des indépendants ». Elle vous donnera accès à une rubrique spécifique que vous pourrez compléter en vous aidant de cet outil mis en place par l’URSSAF.

Source image : https://www.impots.gouv.fr

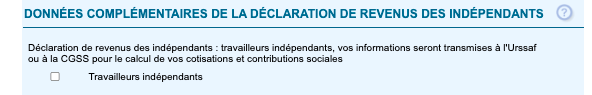

À présent, rentrons dans le vif du sujet : indiquer vos revenus dans la déclaration 2042-C-PRO (aussi appelée déclaration complémentaire de revenus des professions non salariées).

Un compte pro complet pensé pour vous.

👉 Si vous déclarez des « revenus non commerciaux professionnels » (BNC) au régime de la déclaration contrôlée

#1 : si vous avez débuté ou cessé votre activité en N-1

Vous devez indiquer dans la case 5XI votre nombre de mois d’exercice (si ce nombre est inférieur à 12) en 2023.

#2 : vérifiez la partie « régime de déclaration contrôlée »

Reprenez les informations déclarées lors de votre bilan (déclaration de résultats professionnels, n°2035) et vérifiez qu’elles ont été correctement reportées ou reportez-les.

Voici les points auxquels vous devez prêter attention :

Si vous avez fait des bénéfices, le montant correspondant doit être indiqué dans la case 5QC (ou case 5QI si vous n’avez pas d’AGA).

Si vous avez subi un déficit, la somme correspondante doit être reportée dans la case 5QE (ou 5QK si vous n’avez pas d’AGA).

Si vous avez réalisé des plus-values à court terme, leur montant doit être mentionné dans la case 5XP (ou 5XQ si vous n’êtes pas inscrit auprès d’une AGA).

Si vous avez subi des moins-values à court terme, leur montant doit être inscrit dans la case 5XH (ou 5XL si vous n’êtes pas membre d’une AGA).

Si vous avez réalisé des plus-values nettes à long terme, la case 5QD doit être complétée.

Si vous avez l’un des statuts suivants, le montant des bénéfices (et plus-values) exonérés doit être indiqué dans la case 5QB ou la case 5QH. Il s’agit du statut d’entreprise nouvelle implantée en zone d’aide à finalité régionale (ZAFR), de jeune entreprise innovante, d’entreprise implantée dans une zone franche urbaine — territoire entrepreneur (ZFU), en zone de restructuration de la défense (ZRD), en zone franche d’activités dans les DOM, en zone de revitalisation rurale (ZRR), dans un bassin urbain à dynamiser ou entreprise créée dans une zone de développement prioritaire (ZDP).

🚨

À noter : les cases situées dans la colonne « sans » doivent être complétées si vous n’êtes pas adhérent à un organisme de gestion agréée (OGA) ou équivalent : association de gestion agréée (AGA), centre de gestion agréé (CGA), association agréée (AA), organisme mixte de gestion agréée (OMGA), expert-comptable agréé « viseur ».

#3 : Si nécessaire, vérifiez ou complétez la partie « BA, BIC, BNC à imposer aux prélèvements sociaux »

Si vous partez à la retraite et avez réalisé des plus-values à long terme exonérées (vente de votre entreprise par exemple), indiquez-en le montant dans la case 5HG.

Source image : https://www.impots.gouv.fr/www2/fichiers/didacticiels/partenaires/services_en_ligne/part/declarer/2042/bnc/bnc2.html

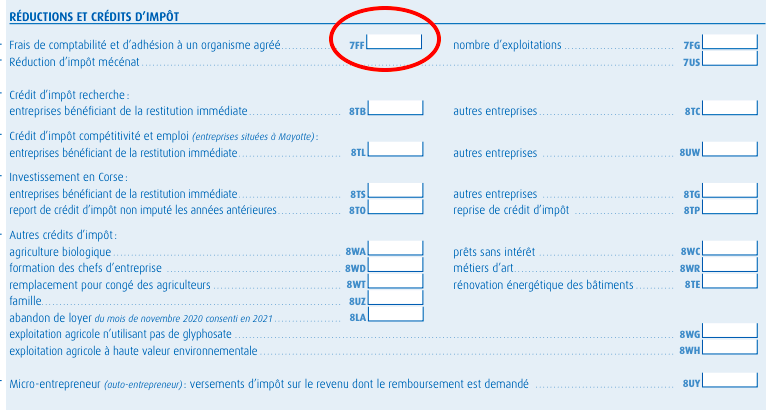

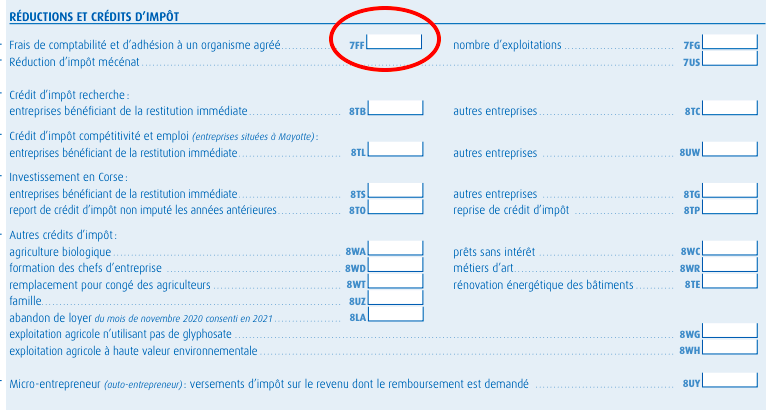

#4 : Complétez la partie « réductions et crédits d’impôt »

Si vous avez adhéré à un organisme de gestion agréé (OGA, AGA, OMGA, AA), pensez à indiquer vos coûts d’adhésion et vos frais de comptabilité (logiciel de comptabilité par exemple) dans la case 7FF.

Vous bénéficierez ainsi d’une réduction d’impôts égale aux 2/3 de ces dépenses, dans la limite de 915 euros par an. Elle est valable si votre chiffre d’affaires est inférieur au plafond du régime micro-BNC et si vous avez opté pour un régime réel d’imposition du bénéfice ou avez choisi de vous soumettre à la TVA.

Source image : https://www.impots.gouv.fr/www2/fichiers/documentation/brochure/ir_2022/pdf_som/2042-CPRO.pdf

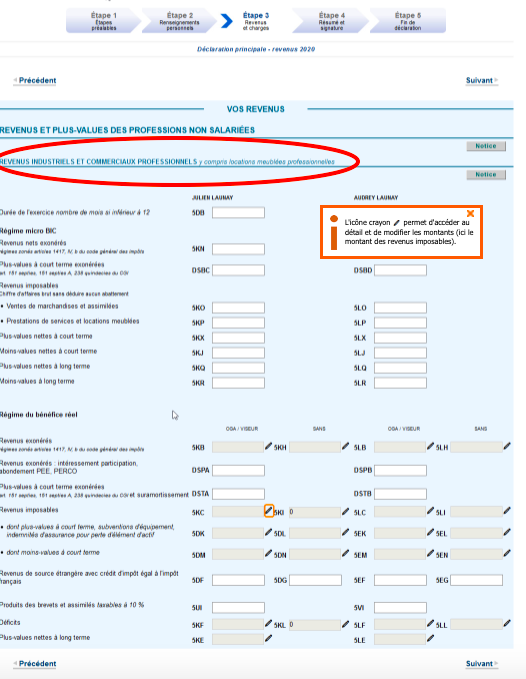

👉 Si vous déclarez des « revenus industriels et commerciaux » (BIC) au régime réel

#1 : Si vous avez commencé ou cessé votre activité indépendante en N-1

Vous devez indiquer dans la case 5DB le nombre de mois d’exercice (si ce nombre est inférieur à 12) en N-1.

#2 : Vérifiez la partie « régime du bénéfice réel »

Vous pouvez reprendre les informations déclarées lors de votre bilan (déclaration de résultats professionnels, la déclaration n° 2031 avec les annexes n° 2050 à 2059-G pour le régime réel normal ou les annexes 2033-A à 2033-G pour le régime réel simplifié) et vérifier qu’elles ont été correctement reportées ou les inscrire.

Voici les points auxquels vous devez être attentif·ve :

Si vous avez fait des bénéfices, le montant correspondant doit être indiqué dans la case 5KC (ou case 5KI si vous n’avez pas d’AGA).

Si vous avez subi un déficit, la somme correspondante doit être reportée dans la case 5KF (ou 5KL si vous n’avez pas d’AGA).

Si vous avez réalisé des plus-values à court terme, leur montant doit être mentionné dans la case 5DK (ou 5DL si vous n’êtes pas inscrit auprès d’une AGA).

Si vous avez subi des moins-values à court terme, leur montant doit être inscrit dans la case 5 DM (ou 5DN si vous n’êtes pas membre d’une AGA).

Si vous avez réalisé des plus-values nettes à long terme, la case 5KE doit être complétée.

Si vous avez l’un des statuts suivants, le montant des bénéfices (et plus-values) exonérés doit être indiqué dans la case 5KB ou la case 5KH. Il s’agit du statut d’entreprise nouvelle implantée en ZAFR, de jeune entreprise innovante, d’entreprise implantée en ZFU, en ZRD, en zone franche d’activités dans les DOM, en ZRR, dans un bassin urbain à dynamiser ou entreprise créée dans une ZDP.

#3 : Si nécessaire, vérifiez ou complétez la partie « BA, BIC, BNC à imposer aux prélèvements sociaux »

Si vous partez à la retraite et avez réalisé des plus-values à long terme exonérées (vente de votre entreprise par exemple), vous devez les indiquer dans la case 5HG.

🚨

À noter : les cases situées dans la colonne « sans » doivent être complétées si vous n’êtes pas adhérent à un organisme de gestion agréée (OGA) ou équivalent : association de gestion agréée (AGA), centre de gestion agréé (CGA), association agréée (AA), organisme mixte de gestion agréée (OMGA), expert-comptable agréé « viseur ».

https://www.impots.gouv.fr/www2/fichiers/didacticiels/partenaires/services_en_ligne/part/declarer/2042/bic/bic2.html

#4 : Complétez la partie « réductions et crédits d’impôt »

Si vous avez adhéré à un organisme de gestion agréé (OGA, AGA, OGMA, AA), pensez à indiquer vos coûts d’adhésion et vos frais de comptabilité (logiciel de comptabilité par exemple) dans la case 7FF.

Vous bénéficierez ainsi d’une réduction d’impôt égale aux 2/3 de ces dépenses, dans la limite de 915 euros si votre chiffre d’affaires est inférieur aux plafonds du régime de la micro-entreprise et si vous avez opté pour un régime réel d’imposition du bénéfice ou avez choisi de vous soumettre à la TVA.

Source image : https://www.impots.gouv.fr/www2/fichiers/documentation/brochure/ir_2022/pdf_som/2042-CPRO.pdf

☝️

À noter : le nombre de pages à inspecter et compléter, en plus de celles liées à la déclaration de vos revenus non salariés (déclaration 2042 C PRO), varie en fonction de votre situation personnelle. Vérifiez-les et, si nécessaire, corrigez-les, avec soin.

Par ailleurs, en cas de difficultés, n’hésitez pas à vous faire accompagner par le service des impôts, un avocat ou un expert-comptable.

Étape 4 : Vérifiez le résumé et signez votre déclaration de revenus N

À cette étape, vous avez déclaré les revenus issus de votre activité indépendante et tous vos autres revenus encaissés en N-1. Vous avez également fait état de vos charges, vos comptes à l’étranger et des déductions auxquelles vous ou votre foyer fiscal pourriez avoir droit.

Il est maintenant temps de vérifier attentivement le résumé de votre déclaration N de revenus N-1 et de la signer.

🔎

Le concept de déclaration de revenus et sa mise en pratique générale vous semblent un peu abstraits ? Pour reprendre les bases, vous pouvez consulter ce site officiel qui vous explique tout en détail et vous propose même des vidéos tutos.

Pour trouver des réponses à toutes vos questions concernant la déclaration des revenus, consultez la très complète brochure pratique éditée par les Finances publiques.

Les 4 étapes de la déclaration de revenus en indépendant

1️⃣ Accéder à votre déclaration et déclarer d’éventuels changements

2️⃣ Vérifier vos renseignements personnels et votre situation familiale

3️⃣ Déclarer vos revenus et charges non-salariés : les revenus non-commerciaux professionnels BNC (régime de la déclaration contrôlée) ou les revenus industriels et commerciaux BIC (régime réel)

4️⃣ Vérifier, signer et envoyer votre déclaration de revenus

Nous espérons de tout cœur que cet article aura facilité votre déclaration de revenus non salariés ! La lecture de notre article sur le prélèvement à la source pour les indépendants est tout indiquée pour compléter vos connaissances 😉 !

Et si vous avez encore des interrogations, votre compte pro Shine vous permet de les poser directement à des conseillers dédiés !