Micro-entreprise et activité secondaire : comment cumuler ?

Une consultante en relations humaines qui vend des bijoux ? Un coach sportif qui est aussi livreur à domicile à ses heures perdues ?

Ça vous paraît improbable ? Et pourtant, ça existe ! En micro-entreprise (ex auto-entreprise), vous avez tout à fait le droit d’exercer plusieurs activités, même sans lien entre elles.

D’ailleurs, c’est le cas d’environ 33 % des auto-entrepreneurs qui optent pour une pluriactivité en France. L’exemple le plus courant est le cumul d'une activité salariée et d'une activité d'auto-entrepreneur.

Dans cet article, nous vous parlerons d'une autre catégorie de « slasheurs » : les indépendant·e·s qui cumulent plusieurs activités non-salariées grâce à leur statut de micro-entrepreneur. Si vous êtes concerné·e, nous vous donnons le mode d’emploi pour arriver à cumuler vos activités sans vous perdre dans la paperasse !

💡

L’article est mis à jour suite à l’entrée en vigueur du guichet unique. Toutefois, le guichet unique rencontrant encore des difficultés, il est possible que vous soyez redirigés vers les autres centres de formalités.

Gérez plusieurs activités avec vos sous-comptes Shine.

Pluriactivité en micro-entreprise : les préalables indispensables avant de commencer

Les différents types de pluriactivité

Il existe plusieurs types de pluriactivité : vous devez connaître le vôtre car c’est capital pour la suite !

Type 1 : les deux activités sont distinctes

Ici, c’est assez clair : vous exercez deux activités totalement différentes.

📍

Exemple

Un graphiste la semaine ✍️ qui devient magicien le week-end 🎩.

Type 2 : les deux activités sont liées et sur le même pied d’égalité

Vos activités sont liées mais chaque activité est considérée comme une activité à part entière. En d'autres termes, chaque activité pourrait être exercée séparément. Il n'y a pas une activité plus importante que l'autre mais elles sont liées dans le cadre du métier exercé.

📍

Exemple

Ce type de pluriactivité concerne notamment les prestataires de « gros œuvre » (plombier, électricien…) qui vendent le matériel en plus de la prestation de mise en place du matériel en question. Par exemple, un informaticien qui offre un service de dépannage informatique à domicile peut également proposer de vendre un ordinateur à son client 💻.

Type 3 : les deux activités sont liées mais il y en a une plus important que l’autre

Dans ce cas, vos activités sont liées mais à la différence du cas précédent, la seconde activité est considérée comme une activité accessoire à la première activité. Elle n'est que le prolongement de la première activité. Ce dernier type de pluriactivité est plutôt rare.

Pour être considérée comme accessoire, l'activité secondaire doit donc respecter certaines règles :

Être directement liée à votre activité principale ;

Les bénéfices obtenus avec cette deuxième activité ne doivent pas être plus importants que les bénéfices issus de votre activité principale.

📍

Exemple

Un cordonnier qui fournit des produits d'entretien dans le cadre de son service de cordonnerie 👞 ou un couturier qui fournit du fil pour réparer une veste 👘.

La nature ou la catégorie d’activité exercée

Au-delà du type de pluriactivité, la catégorie d'activité en micro-entreprise joue un rôle important pour connaître les règles à appliquer en cas de pluriactivité.

👉 Il existe 2 combinaisons possibles :

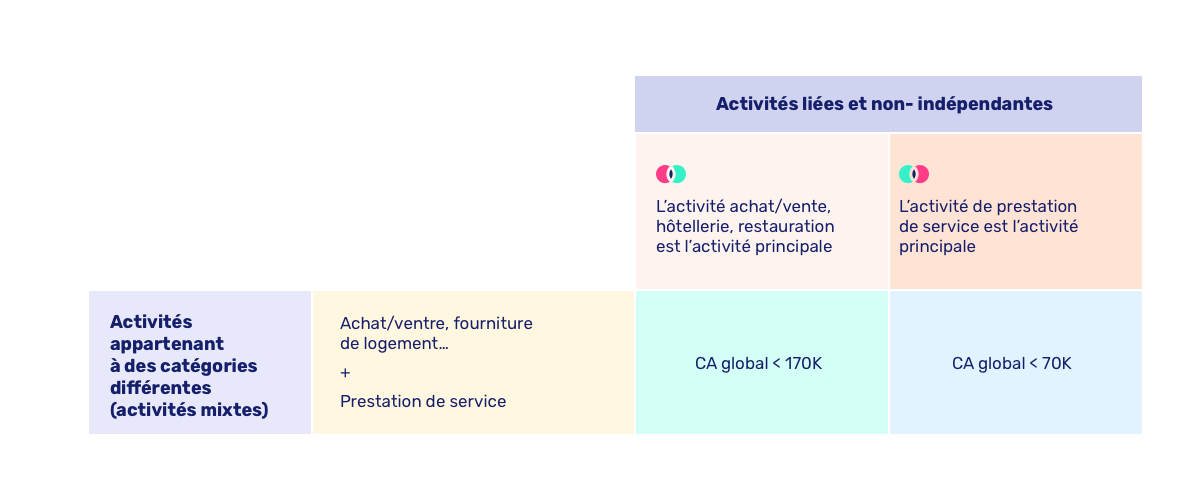

Les deux activités appartiennent à des catégories d'activité différentes (une activité d'achat-vente et une activité de prestations de services par exemple). Dans ce cas, on parle « d'activité mixte ».

Les deux activités appartiennent à la même catégorie d'activité : deux activités de prestations de services ou deux activités d'achat-vente.

🚨

Pour résumer :

Les démarches administratives et les seuils de chiffre d'affaires à respecter ne sont pas les mêmes selon la case dans laquelle vous vous trouvez.

Le compte pro qui simplifie le quotidien des auto-entrepreneur·es.

Quelles sont les démarches administratives en cas de cumul d'activités ? 👉 Le volet pratique

1- Comment déclarer une deuxième activité ?

❌ Il est interdit de créer plusieurs micro-entreprises : vous ne pouvez donc pas exercer vos deux activités avec deux statuts de micro-entrepreneur différents.

✅ Mais vous pouvez en revanche déclarer plusieurs activités avec le même statut de micro-entrepreneur.

Vous n’avez pas encore créé votre micro-entreprise

Si vous ne l'avez pas encore créé, vous pouvez déclarer vos deux activités lors des démarches de création de votre micro-entreprise.

C'est parti : on vous explique comment faire !

En créant votre micro-entreprise avec Shine. Simple et rapide, nous nous occupons de tout ! Nous immatriculons d'abord votre statut avec votre première activité et nous vous expliquons comment ensuite rajouter une deuxième activité. Et si jamais votre deuxième activité dépend du même CFE, alors nous pouvons créer dès le départ votre micro-entreprise avec 2 activités ;

Compléter la déclaration de début d’activité via un formulaire en ligne personnalisé et dynamique. Vous pourrez choisir votre première activité (ancien formulaire P0 PL si vous exercez votre première activité en libéral et ancien formulaire P0 CMB si vous exercez votre première activité en tant que commercial ou artisan).

Vous êtes déjà micro-entrepreneur

Si vous avez déjà créé votre statut de micro-entrepreneur, vous pouvez également ajouter une deuxième activité plus tard, en effectuant une modification d'activité sur le site du Guichet unique.

👉 Nous vous expliquons comment ajouter une deuxième activité à votre micro-entreprise en fonction de votre première activité (libérale, commerciale ou artisanale).

⚠️

Il existe des activités incompatibles entre elles. Par exemple, les professions libérales réglementées sont incompatibles avec une activité commerciale.

2- Comment créer des devis et des factures lorsqu'on a une activité secondaire ?

Vous exercez deux activités distinctes

Si vous exercez deux activités distinctes (de type 1), il est conseillé de faire des devis et des factures bien séparés pour chacune de vos activités.

👋

À savoir :

Si vous avez un compte Shine, vous devez juste créer des factures différentes pour chaque activité. Vous n'avez pas besoin de posséder un compte pour chaque activité. D’ailleurs, vous n'avez pas le droit d'avoir deux comptes Shine si vous exercez vos deux activités avec votre micro-entreprise.

Vous exercez deux activités liées

Si vous exercez deux activités liées (type 2 ou 3) et que vous exercez ces deux activités pour un même client dans le cadre d'une unique prestation, vous pouvez faire une seule facture.

Vous devez indiquer le détail du montant facturé :

Le prix du service (ou du bien) lié à votre première activité ;

Le prix du service (ou du bien) lié à votre seconde activité.

2 emails par mois pour avancer dans votre aventure entrepreneuriale.

3- Comment déclarer votre chiffre d'affaires en cas d'activité secondaire ?

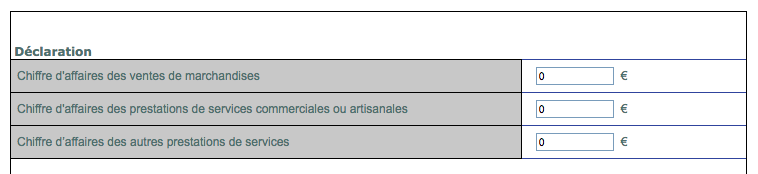

Si vous exercez plusieurs activités, vous n'avez pas besoin de faire une déclaration de chiffre d’affaires pour chaque activité ! Tout se passe sur la même déclaration que vous effectuez sur autoentrepreneur.urssaf.fr tous les mois ou tous les trimestres (selon l'option choisie lors de la création de votre entreprise).

Vous indiquez les revenus issus de vos différentes activités dans les cases correspondant au type d'activité associé.

Vos activités appartiennent à la même catégorie

Si vos activités appartiennent à la même catégorie, vous indiquez tout ton chiffre d'affaires au niveau de la ligne qui correspond à la catégorie de vos activités.

Vos activités appartiennent à des catégories différentes

Si vos activités sont mixtes, vous indiquez :

Les revenus issus de votre activité de ventes de marchandises au niveau de la première ligne ;

Vos activités de prestations de services commerciales (ou artisanales) au niveau de la deuxième ligne ;

Vos autres activités de prestations de services (profession libérale par exemple) au niveau de la troisième ligne.

🚨

Attention :

Si votre activité secondaire est une activité accessoire, même si elle appartient à une catégorie d'activité différente de l'activité principale, vous déclarez tous vos revenus dans la catégorie de votre activité principale.

Par exemple, dans le cas du cordonnier qui vend des produits d'entretien dans le cadre de sa prestation, il déclare tous ses revenus dans la catégorie « chiffre d'affaires des prestations de services commerciales ou artisanales ».

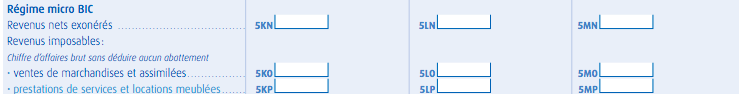

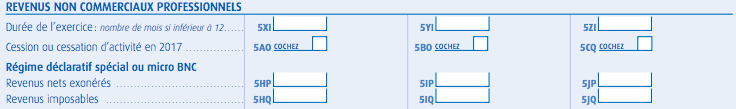

4- Comment déclarer votre chiffre d’affaires aux impôts ?

Vous devez remplir une déclaration de revenus en micro-entreprise tous les ans pour vous acquitter de votre impôt sur le revenu.

Les règles à suivre en cas de cumul d'activités sont les mêmes que pour la déclaration sociale.

Vos activités appartiennent à des catégories différentes

Si vos deux activités appartiennent à des catégories différentes, vous déclarez vos revenus dans les cases correspondantes. Vous devez indiquer le chiffre d'affaires relatif :

Aux activités d’achat vente dans la case 5KO ;

Aux activités de prestations de services commerciales dans la case 5KP ;

Aux activités de prestations de services libérales (BNC) dans la case 5HQ.

Vos activités appartiennent à la même catégorie

Si vos deux activités appartiennent à la même catégorie, vous déclarez tous vos revenus au même endroit (5KO, 5KP ou 5HQ selon la catégorie en question).

🚨

Attention

Comme pour la déclaration sociale, si votre activité secondaire est une activité accessoire, même si elle appartient à une catégorie d'activité différente de l'activité principale, vous déclarez tous vos revenus dans la catégorie de votre activité principale.

Si vous avez opté pour le prélèvement libératoire, les cases à remplir ne sont pas les mêmes :

5TA pour les revenus issus des activités d’achat vente ;

5TB pour les revenus issus des prestations de services commerciales ou artisanales ;

5TE pour les revenus issus des activités libérales.

Les bons outils pour développer votre activité.

Plafonds de chiffre d'affaires, taux de cotisations, calcul de mes impôts : comment ça se passe en cas d'activité secondaire ? 👉 Le volet administratif

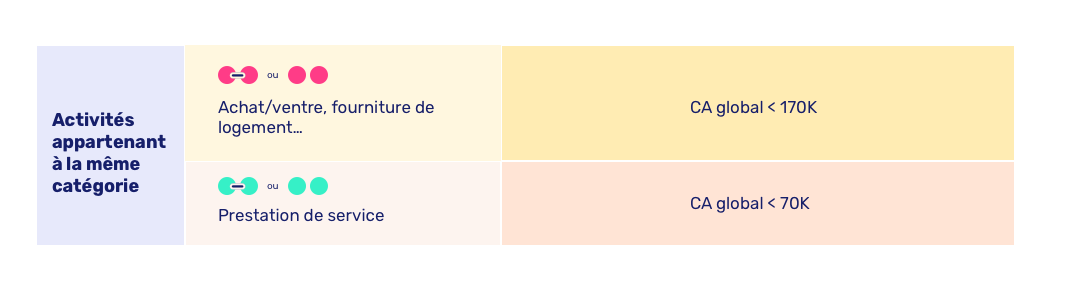

1- Quels sont les plafonds à respecter pour rester micro-entrepreneur lorsqu’on a deux activités ?

Vos deux activités appartiennent à la même catégorie

Si vos deux activités appartiennent à la même catégorie, alors vous ne devez pas dépasser le plafond du régime du micro-entrepreneur annuel pour cette catégorie pour rester micro-entrepreneur.

Vos deux activités appartiennent à des catégories différentes

Si vos activités sont mixtes (achat vente d'un côté et prestations de services de l’autre), alors vous ne devez pas dépasser :

188 700 euros hors taxes de chiffre d'affaires global annuel ;

Au sein du chiffre d'affaires global, la part de chiffre d'affaires issue de l'activité de prestations de services ne doit pas dépasser 77 700 euros hors taxes par an.

🚨 Attention : si votre activité secondaire est une activité accessoire, alors vous ne devez pas dépasser le plafond de la catégorie à laquelle appartient votre activité principale.

👋

Si vous avez un doute sur le type de pluriactivité qui vous concerne (type 1, 2 ou 3), nous vous conseillons d'envoyer un mail à votre Service des Impôts des Entreprises.

2- Quel taux de cotisations sociales s'applique sur votre chiffre d'affaires en cas de cumul d'activité ?

👉 Les taux applicables en 2023 sont les suivants :

21,2 % pour la part de chiffre d'affaires issu des activités de prestations de services artisanales et commerciales ;

21,1 % pour les prestations de services libérales (hors professions libérales relevant de la CIPAV, dans ce cas, le taux est de 21,2 %) ;

12,3 % pour la part de chiffre d'affaires issu des activités d’achat vente, de fourniture de logement ou de restauration.

🚨 Attention, il existe 2 cas particuliers :

Si votre activité secondaire est une activité accessoire, le taux qui s'applique est celui de l'activité principale ;

Si l'activité qui génère le plus de revenus est une activité libérale relevant de la CIPAV et que la deuxième activité est une activité d’achat-revente (même si la deuxième activité n'est pas une activité accessoire), le taux de 21,2 % s'applique sur l'ensemble des revenus.

3- En cas de cumul d'activité, comment le bénéfice pris en compte pour l'impôt sur le revenu est-il calculé ?

Avec le prélèvement libératoire

En tant que micro-entrepreneur, vous pouvez choisir, sous certaines conditions, d’opter pour le prélèvement libératoire. Cela signifie que vous payez l'impôt sur le revenu en même temps que vos cotisations sociales. Le montant d'impôt sur le revenu est déterminé par un pourcentage fixe de votre chiffre d'affaires.

👉 Si vous exercez plusieurs activités, un taux différent s'applique pour chaque type d'activité. Chaque taux s'applique sur la part de chiffre d'affaires issue de l'activité concernée :

Le taux de 1 % s'applique sur le chiffre d'affaires issu de l'activité d’achat vente, hôtellerie, restauration ;

Le taux de 1,7 % s'applique sur le chiffre d'affaires issu de l'activité de prestations de services commerciales (BIC) ;

Le taux de 2,2 % s'applique sur le chiffre d'affaires issu de l'activité de prestations de services libérales (BNC).

Sans le prélèvement libératoire

Si vous ne choisissez pas le prélèvement libératoire, alors un abattement forfaitaire est appliqué automatiquement sur votre chiffre d'affaires pour calculer le bénéfice imposable à l'impôt sur le revenu.

C'est un mot barbare mais c'est en fait très simple. Le montant de revenus sur lequel vous devez payer des impôts est diminué pour prendre en compte les frais professionnels que vous supportez peut-être dans le cadre de votre activité.

Le chiffre d'affaires issu de l'activité d'achat-vente, hôtellerie, restauration est diminué de 71 % ;

Le chiffre d'affaires issu de l'activité de prestations de services commerciales (BIC) est diminué de 50 % ;

Le chiffre d'affaires issu de l'activité de prestations de services libérales (BNC) est diminué de 34 %.

🚨

Attention : lorsque votre activité secondaire est une activité accessoire, un seul taux s'applique sur votre chiffre d'affaires global, il correspond à celui de votre activité principale.

4- Quels sont les plafonds de TVA avec une activité secondaire ?

Depuis le 1er janvier 2018, vous pouvez être redevable de la TVA en tant qu'auto-entrepreneur (micro-entrepreneur) si vous dépassez certains plafonds de chiffre d'affaires.

Être redevable de la TVA signifie que vous collectez la TVA : vous facturez la TVA à vos clients et vous reversez ensuite la TVA collectée au service des impôts.

Vos activités appartiennent à la même catégorie

Si vos deux activités appartiennent à la même catégorie, voici les seuils à partir desquels vous collectez et payez la TVA pour 2023 :

101 000 € si vos deux activités appartiennent à la catégorie d’achat vente, de restauration ou d’hébergement ;

39 100 € si vos deux activités appartiennent à la catégorie des prestations de services.

Vos activités appartiennent à des catégories différentes

Si vos deux activités appartiennent à des catégories différentes, voici les seuils à respecter (pour ne pas être redevable) :

Le chiffre d’affaires annuel global ne doit pas dépasser les plafonds des activités d’achat vente, de restauration ou d’hébergement, c'est-à-dire 101 000 € ;

La partie du chiffre d’affaires relative aux activités de services ne doit pas dépasser les plafonds des activités de prestation de services, c'est-à-dire 39 100 €.

🚨 Attention :

Lorsque votre activité secondaire est une activité accessoire, même si elle appartient à une catégorie d'activité différente de l'activité principale, vous devez respecter un seul plafond : celui qui s'applique à votre activité principale.

Il s’agit des plafonds majorés de TVA et non des plafonds classiques de TVA. Pour en savoir plus sur les plafonds exacts à respecter pour ne pas être redevable de la TVA, nous vous invitons à lire notre article sur micro-entrepreneur et TVA.

À retenir sur l’activité secondaire en micro-entreprise

👉 Les règles qui s'appliquent en cas de cumul d'activité sont, la plupart du temps, assez simples : pour chaque activité, vous devez suivre les règles qui correspondent à sa catégorie.

👉 En revanche, vous devez être très vigilant·e lorsque vous entrez dans la situation de pluriactivité de « type 3 », c'est-à-dire lorsque vous avez une activité accessoire à votre activité principale. Dans ce cas-là, les règles qui s'appliquent sont celles de votre activité principale pour l'ensemble de votre chiffre d'affaires.

Alors, prêt·e à adopter la double casquette 🤠 ? Si vous avez envie de vous lancer dans le grand bain, nous vous conseillons la lecture de cet article pour déclarer une nouvelle activité en micro-entreprise !

Et si vous souhaitez être accompagné·e dans vos démarches, nous sommes là pour vous.